Doktor nauk o zarządzania i jakości. Adiunkt w Katedrze Ekonomii i Finansów w Wyższej Szkole Informatyki i Zarządzania w Rzeszowie. Wykładowczyni na studiach podyplomowych MBA, w Szkole Giełdowej we WSIiZ oraz Certyfikowany Trener Branżowych Symulacji Biznesowych Revas. Pasjonatka prawa restrukturyzacyjnego. Uczestniczka studiów podyplomowych Prawo Restrukturyzacyjne i Upadłościowe na Uczelni Łazarskiego w Warszawie. Jej zainteresowania naukowe koncentrują się wokół restrukturyzacji przedsiębiorstw w trudnej sytuacji finansowej. Członek zespołu redakcyjnego w serwisie o o restrukturyzacji.pl oraz autorka licznych publikacji naukowych i raportów. Posiadaną wiedzą i wynikami badań dzieli się ze środowiskiem praktyków restrukturyzacyjnych w podcastach ResTrue Talks, nagrywanych we współpracy z Filipiak Babicz Legal.

Upadłość konsumencka – każdy kij ma dwa końce

Żyjemy w dobie konsumpcjonizmu, erze sztucznej inteligencji i dezinformacji. Większość zakupów finansujemy własnymi środkami, ale w przypadku tych większych sięgamy również po środki zewnętrzne: kredyty gotówkowe, szybkie pożyczki lub zakupy na raty. Ten ostatni rodzaj finansowania może być rzeczywiście korzystny, ale jedynie pod warunkiem, że spłacimy zadłużenie zgodnie z warunkami umowy i nie wpadniemy w spiralę zadłużenia.

Utrata źródła dochodów (np. rozwiązanie umowy o pracę) stanowi poważne zagrożenie dla zdolności spłacenia zobowiązań w terminie, może przyczynić się do wszczęcia postępowań egzekucyjnych przez wierzycieli i zajęcia rachunków bankowych. Popadnięcie w długi, które wymknęły się spod kontroli, jest doświadczenie trudnym i uniemożliwiającym normalne funkcjonowanie. Stresy z tym związane mogą prowadzić do powstania zaburzeń depresyjnych oraz stwarzać zagrożenie wypadnięcia z rynku pracy.

Bankructwo to stan, w którym dłużnik stał się niewypłacalny, a wartość jego zobowiązań przewyższa wartość posiadanego majątku. Do przyczyn bankructwa osób fizycznych możemy zaliczyć m.in.:

- pogorszenie stanu zdrowia, utratę pracy i trudność w szybkim znalezieniu nowego źródła dochodu;

- życiowe perypetie, narastające problemy prowadzące do alkoholizmu i depresji;

- czynniki związane z hazardem i kompulsywnymi zakupami;

- zbyt wystawny tryb życia i nadmierne zadłużenie;

- inflację i skokowy wzrost rat kredytów (szybki i znaczący wzrost WIBOR-u);

- niepowodzenia współmałżonka w wyniku prowadzonej działalności gospodarczej bądź przy pełnieniu funkcji członka zarządu spółki kapitałowej i brak ustanowienia rozdzielności majątkowej (wspólność ustawowa);

- wydarzenia losowe.

Porażka finansowa, bankructwo i niewypłacalność są najczęściej traktowane jako powód do wstydu i hańby. Czy aby na pewno? Bankrutami są też osoby sławne i majętne, m.in. Daniel Defoe (autor powieści Robinson Cruzoe), William Fox (założyciel wytwórni filmowej 20th Century), Zsa Zsa Gabor (po przegraniu sprawy o zniesławienie), gwiazda muzyki Marvin Gaye (koszty rozwodu i problemy podatkowe), tenisista Boris Becker, gwiazda boksu Mike Tyson (zbyt wystawny tryb życia), czy też wokalista „Ich Troje” Michał Wiśniewski. Więcej przykładów upadłości w bardzo ciekawej książce prof. Rafała Adamusa pt. „Dług i niewypłacalność. Analiza na czas kryzysu”.

Problemy finansowe mogą dotknąć każdego, niezależnie od wieku, płci i wykształcenia. Z przeprowadzonej analizy obwieszczeń publikowanych w Krajowym Rejestrze Zadłużonych wynika, że w 2023 r. liczba upadłości konsumenckich ogłaszana wobec mężczyzn była tylko nieznacznie wyższa od liczby upadłości kobiet (odpowiednio 52% i 48%). Połowa wszystkich ogłoszonych upadłości (50%) dotyczyła obywateli w wieku od 30 do 50 lat. Drugą co do wielkości grupę stanowiły osoby w wieku od 50 do 70 lat (34 %). Niezależnie od przyczyny bankructwa instytucja upadłości konsumenckiej może stanowić remedium na kryzys finansowy, ale nie jest wyborem zalecanym dla każdego.

Czym jest instytucja upadłości konsumenckiej?

Upadłość konsumencką można zdefiniować jako sądowe postępowanie wobec osób fizycznych nieprowadzących działalności gospodarczej, celem zaspokojenia wierzycieli i oddłużenia osoby niewypłacalnej. Instytucja upadłości konsumenckiej obowiązująca od stycznia 2015 r. nie jest już nowym zagadnieniem w polskim ustawodawstwie, ale jeszcze do 24 marca 2020 roku średnio połowa wniosków złożonych przez osoby fizyczne nieprowadzące działalności gospodarczej była oddalana. Zmiany w ustawie prawo upadłościowe wprowadzone nowelizacją z marca 2020 r. z jednej strony ułatwiły ogłoszenie upadłości konsumenckiej (sąd na etapie ogłaszania upadłości nie bada już przyczyn niewypłacalności), z drugiej zaś jej ogłoszenie nie gwarantuje oddłużenia (celowe doprowadzenie do niewypłacalności będzie skutkować brakiem zatwierdzenia planu spłaty i odmową oddłużenia).

Prawo upadłościowe w artykule 11 definiuje niewypłacalność jako utratę zdolności do wykonywania przez dłużnika wymagalnych zobowiązań pieniężnych. Obowiązuje domniemanie, że dłużnik jest niewypłacalny, jeśli opóźnienie w spłacie zobowiązania przekracza 3 miesiące. W praktyce, to dopiero prowadzone egzekucje komornicze i nieustanny kontakt ze strony firm windykacyjnych stanowią impuls dla dłużnika do złożenia wniosku o ogłoszenie upadłości. Pomimo, iż w 2021 r. zaczął obowiązywać Krajowy Rejestr Zadłużonych i nastąpiła pełna informatyzacja m.in. procedur upadłościowych, posiadanie konta w systemie teleinformatycznym nie jest konieczne do zawnioskowania o ogłoszenie upadłości konsumenckiej.

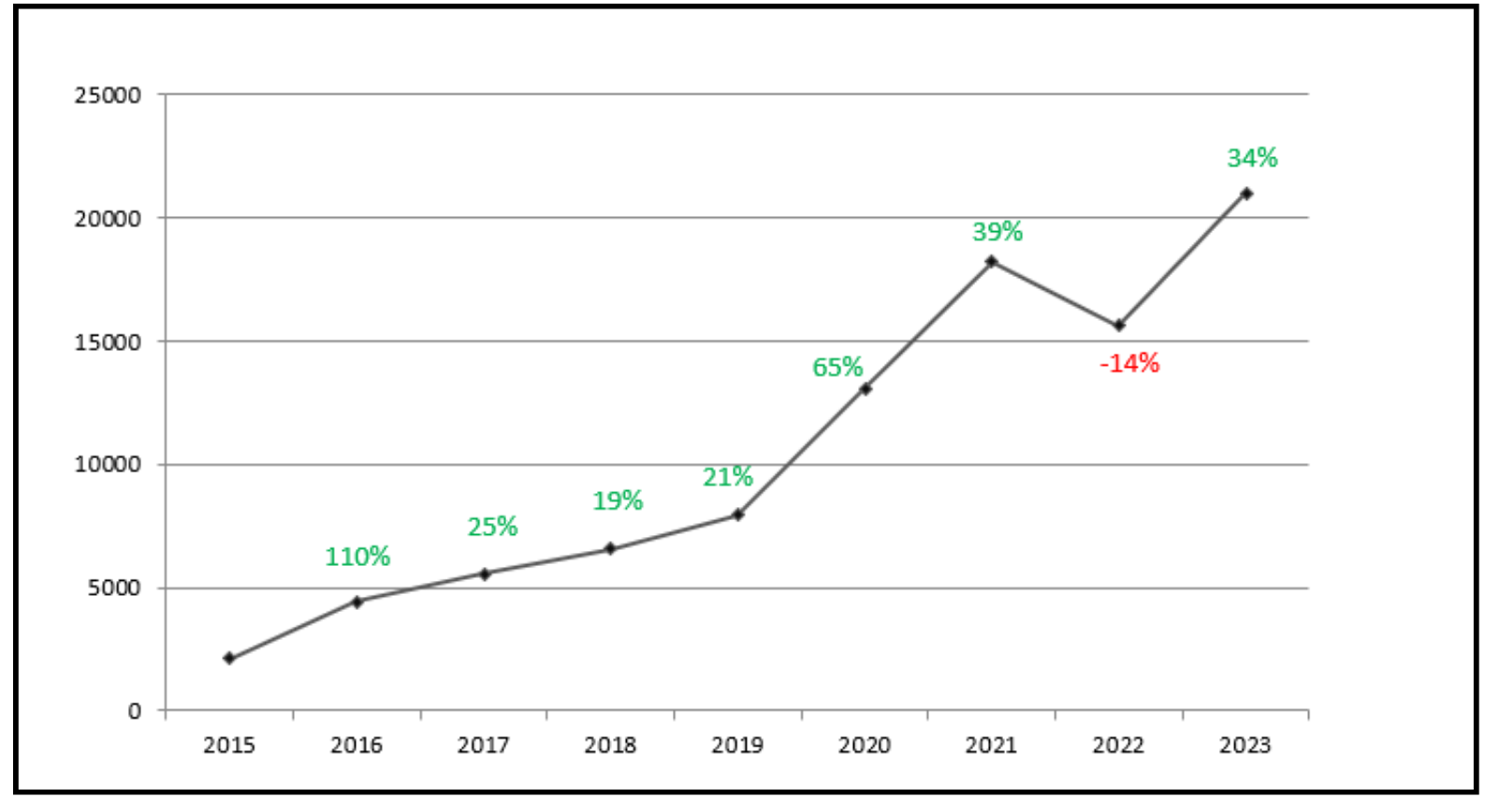

Według danych z Centralnego Ośrodka Informacji Gospodarczej począwszy od 2015 roku liczba ogłoszonych upadłości konsumenckich systematycznie zwiększa się, a miniony rok był pod tym względem rekordowy. W każdym kwartale sądy ogłaszały ponad 5 tys. upadłości osób fizycznych nieprowadzących działalności gospodarczej. W 2023 r. liczba ogłoszonych upadłości wzrosła o 25% w porównaniu do 2019 r. Wzrost w porównaniu do 2016 r. jest aż pięciokrotny, co wynika w dużym stopniu z istotnych nowelizacji prawa.

Jak podjąć świadomą decyzję o skorzystaniu z instytucji upadłości konsumenckiej?

Przed podjęciem decyzji o złożeniu wniosku o ogłoszenie upadłości konsumenckiej warto nie tylko wziąć pod uwagę zalety tego instrumentu, ale też zrozumieć skutki z tym związane. Podjętą decyzję warto również skonsultować z prawnikiem, specjalizującym się w prawie upadłościowym lub doradcą restrukturyzacyjnym.

Niestety na rynku można natknąć się na pseudo-kancelarie, które przyciągają klientów oferując szybkie uwolnienie od długów, wynegocjowanie planu spłaty i skuteczne oddłużenie, lecz nie posiadają wykwalifikowanych pracowników, czy też doświadczenia w prowadzeniu spraw upadłościowych. Współpraca z tego rodzaju firmą może niestety skutkować jeszcze większymi problemami finansowymi. Zdarza się również, że nie będąc świadomym braku profesjonalizmu drugiej strony i licząc na szybki komfort psychiczny, osoba zadłużona decyduje się na bardzo wysokie ceny usług.

Na stronie Krajowego Rejestru Zadłużonych można również wyszukać doradców restrukturyzacyjnych i zweryfikować profil osoby nas obsługującej. Przede wszystkim należy zwrócić uwagę na to, czy doradca restrukturyzacyjny nie ma zawieszonych uprawnień i czy aktywnie pełni swoją funkcję. Po wejściu na profil danego doradcy można sprawdzić, w ilu postępowaniach brał lub aktualnie bierze udział i na jakim etapie są te postępowania (zakończone, w toku). Dodatkowo jeśli osoba posiada tytuł kwalifikowanego doradcy restrukturyzacyjnego, to cechuje się większym doświadczeniem zawodowym i może brać udział w bardziej skomplikowanych postępowaniach.

W dzienniku Gazeta Prawna został opublikowany ciekawy tekst autorstwa Agaty Dudy-Bieniek pt. „Dziewięć mitów na temat upadłości konsumenckiej” do zapoznania się z którym serdecznie zachęcam. Autorka zwraca uwagę, że upadłość konsumencką nie można traktować jako szybkie oddłużenie, zatwierdzenie planu spłaty nie jest równoznaczne z umorzeniem zobowiązań, bycie osobą bezrobotną nie oznacza bardziej korzystnych warunków spłaty wierzycieli a wyzbycie się majątku nawet 5 lat przed złożeniem wniosku o ogłoszenie upadłości może być uznane za czynność bezskuteczną (link w bibliografii).

Oczywiście istnieje możliwość zakończenia postępowania upadłościowego warunkowym umorzeniem zobowiązań bez ustalania planu spłaty dla osób, których sytuacja osobista wskazuje, że nie mają możliwości zarobkowania lub dokonywania jakichkolwiek spłat w ramach planu spłaty wierzycieli. Należy jednak pamiętać, że jeśli w okresie 5 lat sytuacja dłużnika się zmieni (spadek, darowizna, znalezienie pracy) sąd może ustalić plan spłaty i okres oddłużenia znacząco się wydłuży.

Zrozumienie instytucji upadłości konsumenckiej może uchronić osobę niewypłacalną przed podejmowaniem pochopnych, nieracjonalnych decyzji, gdy znajdzie się pod wpływem silnego stresu. Jak wskazano w tytule artykułu każdy kij ma dwa końce. Z jednej strony upadłość konsumencka może być jedyną drogą (choć krętą) do wyjścia ze spirali zadłużenia i szansą na nowy start, gdy figle płata los. Z drugiej strony ma swoje konsekwencje tj.: po ogłoszeniu upadłości wszystkie zobowiązania stają się wymagalne (nawet te dotychczas terminowo regulowane), część zobowiązań nie podlega umorzeniu (m.in. świadczenia alimentacyjne, zobowiązania wynikające z rent, kary grzywny), dłużnik traci prawa do swojego mienia, składniki majątku wcześniej darowane bądź wyzbyte mogą podlegać przekazaniu do masy upadłości.

Co więcej, informacje o upadłości pozostają w historii kredytowej BIK i nawet wykonanie planu spłaty nie przywróci zdolności kredytowej. Decyzja o złożeniu wniosku o ogłoszenie upadłości powinna zatem być gruntownie przemyślana, poprzedzona analizą innych możliwości wyjścia na prostą – nie jest to bowiem sposób na szybkie pozbycie problemu.

Bibliografia:

Agata Duda-Bieniek, Dziewięć mitów na temat upadłości konsumenckiej, Dziennik Gazeta Prawna, 2022.

Źródło: https://www.gazetaprawna.pl/firma-i-prawo/artykuly/8554255,dziewiec-mitow-upadlosc-konsumencka.html

Centralny Ośrodek Informacji Gospodarczej. Źródło: www.coig.com.pl

OZOS, E-magazyn o cyfryzacji ochrony zdrowia. Maj 2023. Źródło: E-magazyn o cyfryzacji ochrony zdrowia

Rafał Adamus, Dług i niewypłacalność. Analiza na czas kryzysu, Wydawnictwo C.H. Beck, Warszawa 2024.